2016年第一季度成都市房地产市场分析报告

2016-04-22 00:00:00 本网站

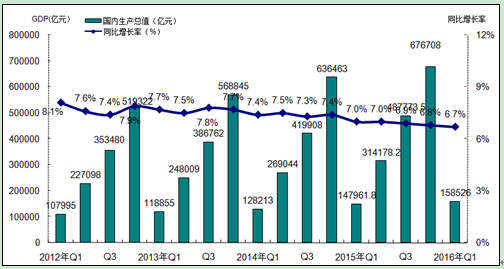

2016年一季度国内生产总值158526亿元,同比增长6.7%,从环比看,一季度国内生产总值增长1.1%,增速有所放缓,整体呈现基本稳定的趋势。

图1-1-1-1: 2012年-2016年第一季度国内生产总值GDP变化趋势图

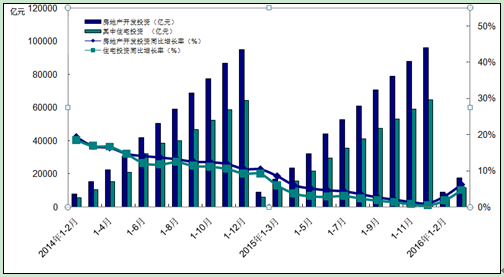

2016年1-3月,全国固定资产投资(不含农户)85843亿元,同比名义增长10.7 %,增速与1-2月份相比略有回升,上涨0.5个百分点。房地产开发投资17677亿元,同比名义增长6.2%,增速比1-2月份上升3.2个百分点。其中,住宅投资11670亿元,增长4.6%,增速上升2.8个百分点,占房地产开发投资的比重为66%。

由此可见, 2016年一季度全国固定资产投资增速随着房地产市场的回暖呈逐渐回升的趋势;房地产开发投资增速转降为升,呈逐渐回暖的趋势,其中住宅投资占比持续在66%左右,同比增长比率有所上涨,增长率升至4.6%,接近一年来最高水平。详见图1-1-1-2。

图1-1-1-2: 2014年-2016年第一季度全国房地产开发投资比较图

2.房地产开发企业到位资金同比增加

2016年1-3月,房地产开发企业到位资金31992亿元,同比增长14.7%,增速较上季度明显有所回升,整体来看呈现企稳回暖的趋势。

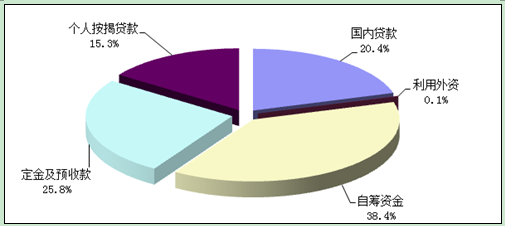

从资金来源的分布结构看,自筹资金和定金及预付款仍然为开发企业主要资金来源渠道,其两项占资金来源比例超过60%。从占比情况看,2016年第一季度国内贷款和个人按揭贷款占比有所增加,而定金及预收款、自筹资金、利用外资占比有微幅下降。2016年第一季度,除利用外资出现小幅下降外,其余各项资金来源渠道增长率均有所回升。其中个人按揭贷款额持续大幅增加,同比增长率回升至46.2%。整体来看,各项资金到位情况有所好转,房产市场回暖趋势明显。详见图1-1-2。

图1-1-2: 2016年1-3月全国房地产开发企业资金来源结构分布图

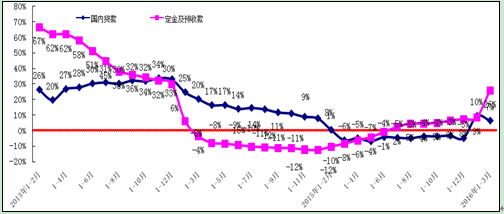

从资金来源的增长率来看,2013年国内贷款增长率处于高位,平均同比增长率为29.44%;2014年同比增长率持续下降且下降幅度逐渐增大;2015年一季度同比增长率首次下降为负值,为近年来的最低值;三季度开始,房地产国内贷款环比有所增加,同比增长率震荡回升,降幅有所收窄,2016年一季度房地产国内贷款明显增加,同比增长率回升至正值,且为近一年来最高值。

定金及预收款同比增长率于2012年1月达到历史低点,在经历2013年年初的大幅上涨阶段后,涨幅稳步回落。2014年3月开始,定金及预收款同比出现负增长,继而同比增长率持续下滑,进入2015年后开始降幅收窄,增长率逐月回升,至三季度增长率已经升至正值,2016年一季度定金及预付款同比增长率持续回升,且增幅有所回升。详见图1-1-3。

图1-1-3: 2013-2016年第一季度全国房地产开发企业资金增长率比较图

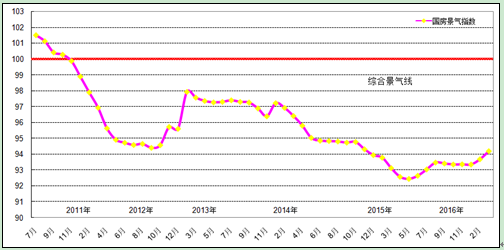

3. 国房景气指数企稳回升

2016年3月,全国房地产开发景气指数为94.18,环比上月上涨0.51个百分点,同比上涨1.07个百分点,同比转降为升。从2010年3月开始,国房景气指数振荡下滑,至2011年10月下滑至景气线附近,随后一直位于景气线之下,2012年10月至2013年7月开始震荡回升,8月以来保持相对平稳的基础上有所下滑,12月环比有较大回升。2014年国房景气指数持续下滑,全年均位于综合景气线以下,2015年一季度下降幅度持续增大,达到低谷,从二季度开始,景气指数线止跌企稳回升趋势明显,2015年9月国房景气指数经历了一段时间的上升后出现震荡下滑的趋势,进入2016年,房产市场有所回暖,国房景气指数有所回升。从整体来看,2016年二季度预计国房景气指数或受国家宏观政策调控出现一定的变化。详见图1-1-4。

图1-1-4: 2011年-2016年一季度年全国房地产开发综合景气指数对比图

综上所述,2016年第一季度,经济增速有所放缓,国家经济增长缓中趋稳,固定资产投资及房地产开发投资增速有所回升。房地产业作为国家经济的支柱产业,在中央定调去库存的大环境下,在不限购城市再次下调购房首付比例、降低在房产交易中的契税和营业税。地方政府也纷纷出台公积金贷款政策、财政补贴等一系列利好政策,刺激市场促进库存去化,刚性需求及改善型需求得到了极大的支持。在此大环境下,国房景气指数在2016年一季度有所回升。

二、 重点城市房地产市场运行情况

1. 市场持续回升,去存速度进一步加快

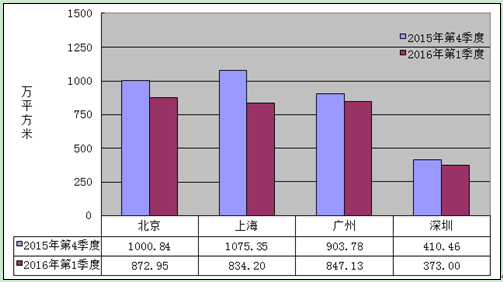

2016年3月末,中指监测的主要城市库存量环比下降5.2%,去存化速度进一步加快,库存压力明显有所缓解。2016年第一季度,一线城市库存量整体呈下降的形势,北上广深可售面积较三季度整体减少13.66%。本季度3月银行再次下调准备金利率,进一步放宽货币政策,各地积极响应国家“去库存”的号召,减少了新建商品住宅的供应, 2016年一季度一线城市新建商品房可售面积明显下降,库存量有所下降,库存压力得以缓解,去存化速度进一步加快。北京、上海、广州、深圳新建商品房可售面积均有不同程度的减少,其中上海降幅最大为22.43%,北京、广州和深圳库存量分别下降12.78%、6.27%、9.13%。同比去年除深圳库存量增加16.6万平方米外,北京、上海、广州均有较大幅度的减少,北京、上海、广州分别减少169.18、400.99、166.67万平方米。总体来看,2016年第一季度,尽管一线城市成交量有所下滑,但是去存化速度却有所加快,库存压力有所缓解。详见图2-1-1。

图2-1-1: 一线城市住宅可售面积对比图

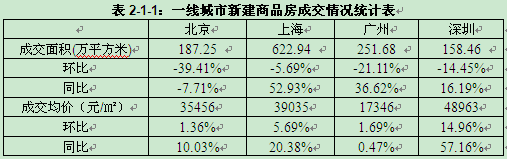

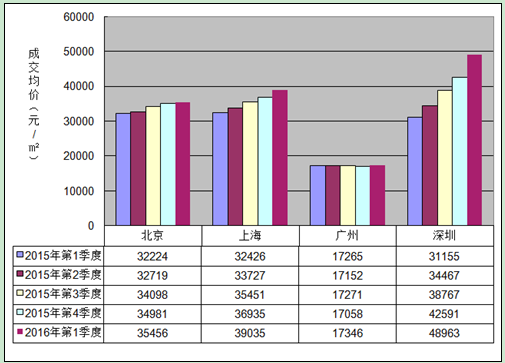

2. 新建商品住宅成交量下降,成交价格上涨

2016年第一季度,银行再次下降银行存款准备金利率,营造发展更适宜的货币金融环境。受传统“春节”假期的影响,一线城市新建商品住宅成交量有所下滑,但房产市场依然具有较强的活力,成交价格仍然呈现持续上涨的趋势。

从成交量方面看,一线城市新建商品住宅总成交量为1220.33万平方米,同比增长31.1%,环比下降17.2%;受传统“春节”假期的影响,2016年一季度一线城市新建商品住宅成交量各个城市环比上季度均有不同程度的减少。

成交价格方面,一线城市市场抗压性较强,自2012年第二季度开始一线城市楼市逐渐回暖,在经2013年成交均价的较大幅度反弹后,2014年房地产市场进入疲软期,下降趋势明显,进入2015年后中央松绑楼市、新政叠出、多次降息释放资金,以维持房地产市场稳定发展,在多重刺激下,一线城市房地产市场回暖趋势明显。从调查数据显示本季度一线城市房地产市场成交价格环比增长7.02%,环比涨幅有所上升,其中深圳涨幅最高,达到14.96%;北京、上海、广州等城市也出现不同幅度的上涨。详见表2-1-1、图2-1-2。

备注:成交面积、成交均价两项数据统一采用“CREIS中指数据库”数据。

图2-1-2:一线城市住宅成交均价对比图

2016年第一季度,重点监测一线城市成交量有所下降,成交价格环比上涨:由于2012年全国楼市处于低位,加上限购等行政措施实施已久,造成2013年成交量上涨,但进入2014年后上涨动力出现明显不足,继而疲软下滑,价格指数持续出现逐月下降。2015年开始中央及地方陆续出台多重利好政策,在宽松的金融及宏观政策背景下,2015一线城市房地产市场成交逐渐回暖,并且领涨全国。在一线城市价格大幅上涨的背景下,上海市在本季度末出台“新政”,以抑制房价过快的上涨,预计2016年二季度各地将出台一系列抑制房价过快增长的政策,在此背景下,一线城市新建商品住宅成交量或有所波动,但大幅下降的可能性不大,成交价格或出现稳中微涨的趋势,涨幅或将有所回落。

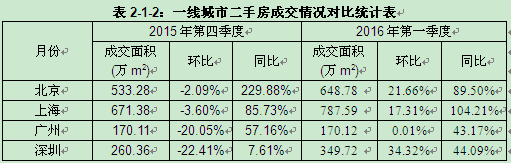

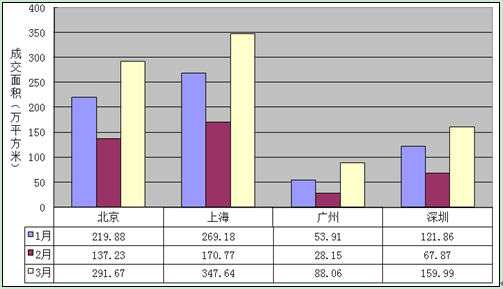

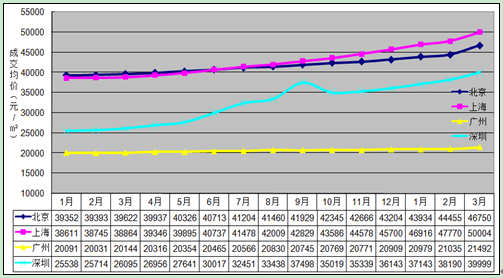

3.二手房市场量价齐涨

2016年一季度,财政部、国家税务总局、住房城乡建设联合发文,对房产交易过程中的契税、营业税进行调整,降低税收,进一步减轻购房者的压力,加之前两个季度各种利好措施频现,一线城市二手房成交量在本季度均有不同幅度的上涨,尤其是本季度3月份,成交量有大幅增加。成交价格方面,2016年一季度一线城市二手房成交均价环比明显增长,整体来看与新建商品住宅成交走势基本一致,成交均价环比增长8.42%,同比增长26.88%;除深圳外,一线城市二手房成交均价高于新建商品房成交价格,北京、上海等地“价格倒挂”现象仍然较为严重。详见表2-1-2、图2-1-3、图2-1-4。

图2-1-3:一线城市二手房成交量变化图

图2-1-4:一线城市二手房成交均价变化图

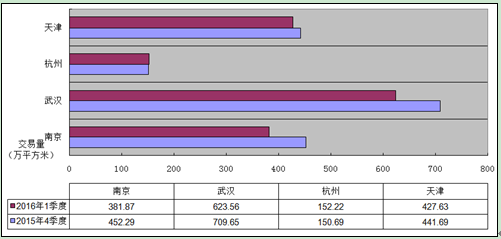

对二线城市房地产市场状况的分析,我们采用了“典型分析”的方法,选取二线城市中比较具有代表性的四个城市,包括南京、武汉、杭州和天津作为典型样本城市。

成交量方面,2016年第一季度,受传统“春节”假期的影响,四个二线城市新建商品住宅总成交量有所下降,为1585.28万平方米,环比下降9.64%。从各城市本季度变化幅度来看,本季度四个二线城市新建商品住宅成交量除杭州微幅上涨1.02%外,其他城市均有不同幅度的减少,其中南京降幅最大,为-15.57%。受传统“春节”假期的影响,除杭州外各个二线城市新建商品房成交量均有不同幅度的下降,从整体上看,虽然受到了春节假期的影响,但房产市场回暖趋势依然明显,新建商品房成交量并未出现大幅下降。见图2-2-1。

图2-2-1:二线重点监测城市新建商品房成交量对比图

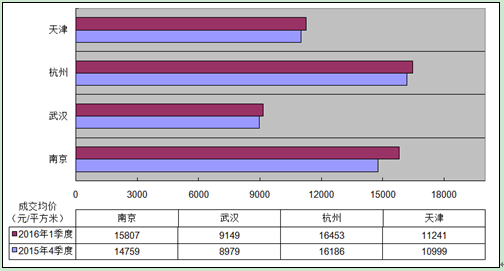

成交价格方面,2016年第一季度,二线重点监测城市价格均呈现上涨的趋势,各个城市均有不同程度的上涨,平均涨幅为3.39%,较上季度涨幅有所回升,其中南京环比上涨幅度最大,为7.1%。总体来看,201年第一季度,新建商品房成交量受春节影响有所下降,新建商品房成交均价稳中有涨,楼市回暖趋势明显。见图2-2-2。

图2-2-2:二线重点监测城市新建商品房成交价格对比图

2. 二手房成交价格上涨,涨幅增大

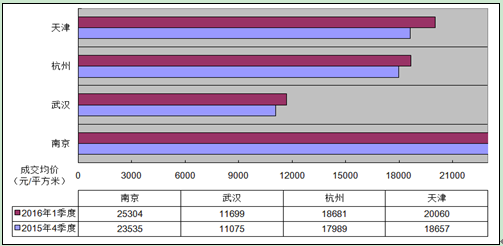

2016年第一季度,重点监测的二线城市二手房成交价格上涨,整体平均环比上涨6.3%,涨幅较上季度有所增大。4个典型二线城市价格变化趋势一致,均为平稳回升,上涨幅度最大的为南京与天津,涨幅均达到7.52%。重点监测的4个城市二手房价格均高于新建商品房成交均价,“价格倒挂”现象较为严重。总体来看,2016年第一季度二线城市二手房价格呈现回升上涨趋势,上涨趋势明显。见图2-2-3。

图2-2-3:二线重点监测城市二手房成交价格对比图

整体来看,二线城市与一线城市变化趋势基本一致,2016年第一季度重点监测二线城市成交量受春节影响有所下降,但成交价格有所上涨,涨幅较上季度有所回升。

由此可见,全国来看,2016年一季度房地产市场稳中有涨,成交价格基本呈上涨趋势,成交量受春节影响有所下降,楼市回暖趋势日趋明显。本季度在房产市场有所回暖的趋势下,成交价格稳中有升,虽然受春节假期的影响成交量有所下滑,但并未出现大幅度的下降。预计2016年二季度房地产市场成交量在春节结束后或逐渐回归平稳,成交价格也或将稳中微涨。

2016年第一季度,一圈层新建商品住宅供应量有所减少,供应量在保持相对稳定的基础上同比、环比均有一定降幅;新房成交量环比下降,商品住宅成交价格企稳回升,二手房成交量有所增长,成交价格上涨。

1. 新建商品住宅季度供应量减少

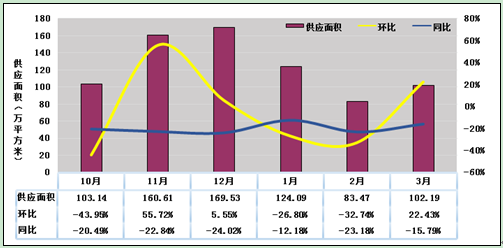

2016年第一季度,成都市新建商品住宅总供应量为309.75万平方米,同比下降16.58%,环比减少28.51%。分月来看,在库存压力较大的背景下,开发商为响应政府“去库存”的号召,减少了新建商品房的推出,2月份受“春节”假期的影响,新建商品住宅供应量有所下降,3月份“春节”结束后,供应量有所回升,从季度上看,由于成都市新建商品房库存量仍然较大,开发商适量减少了房屋供应,因此本季度新建商品供应量环比、同比均有一定幅度的下降。见图3-1-1。

图3-1-1:2015年10月-2016年3月一圈层新建商品住宅供应量比较图

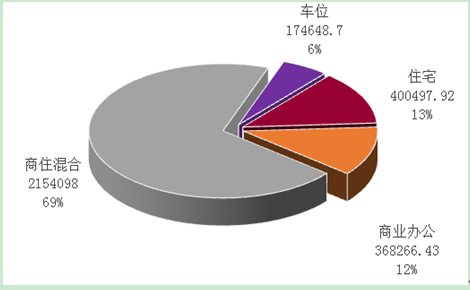

从供应商品房的用途来看,2016年第一季度一圈层新建商品房总供应面积为309.75万平方米,其中商业办公用房36.83万平方米,占比12%;新建商品住宅(含商业配套及车位,下同)供应面积为272.92万平方米,占总供应面积的88%。见图3-1-2。

图3-1-2:2015年第四季度一圈层新建商品房用途供应量图

2. 新建商品住宅季度成交量环比下降

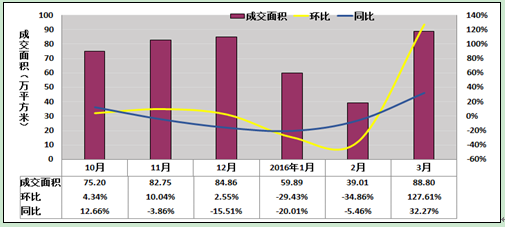

2016年第一季度,新建商品住宅季度总成交187.7万平方米,环比减少22.7%,同比小幅上涨2.42%。月度来看,受上季度新建商品房集中成交,1月份成交量后续动力不足,成交量有所下降,2月份受“春节”假期的影响,成交量有所下降,3月份随着“春节”假期的结束,新建商品主城成交量集中爆发,成交量涨幅较大。从整体上看,2016年一季度成交总量环比有所下降,但从整体上看新建商品房住宅成交量逐渐趋于平稳、理性的发展。预计2016年2季度,成都市新建商品住宅成交量将平稳回归。见图3-1-3。

图3-1-3:2015年10月-2016年3月一圈层新建商品住宅成交量图

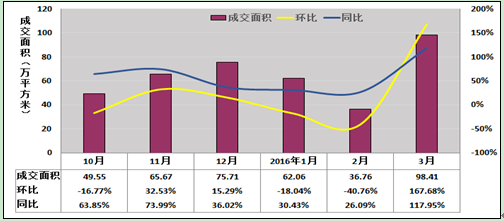

2016年第一季度,成都市二手房成交量为197.23万平方米,同比去年同期大幅上涨61.81%,环比上季度小幅上涨3.29%。从月度上看,1月份受市场波动的影响二手房成交量有所下降,2月受份传统“春节”假期的影响,二手房成交量有较大幅度的下降,受央行2月份再次下调首付比例以及财政部等联合发布的降低房屋交易中的契税、营业税的影响,成都市二手房成交量在3月份集中爆发,达到近两年来的峰值。总体来看,二手房成交量仍然在持续上涨,且远超过去年同期水平,预计2016年二季度在经历3月份集中爆发后成交量将回归平稳。见图3-1-4。

图3-1-4:2015年10月-2016年3月一圈层二手房成交量比较图

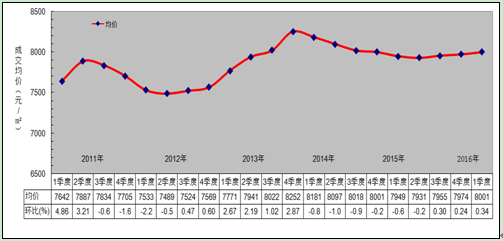

4. 商品住宅成交均价企稳回升

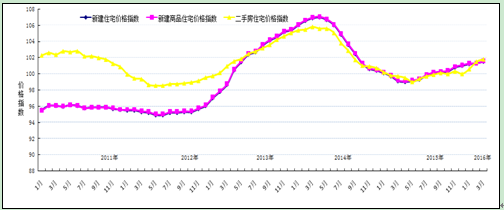

2016年第一季度,根据我公司在中心城区均匀布设的176个商品住宅交易样本点数据,中心城区商品住宅成交均价延续了上季度回暖的趋势,本季度商品住宅成交价格平稳回升,截止2016年3月成交均价为8001元/平方米,环比上涨0.34%,同比去年上涨0.65%,同比、环比均有所上涨。自2011年四季度,中心城区商品住宅成交均价持续下滑,2012年2季度止住下滑趋势后持续小幅回升,2013年一直延续回升态势,但涨幅持续收窄;2014年全国房地产市场整体不景气,造成成交均价持续小幅下降;进入2015年后,国家重点强调稳定住房消费,刺激住房刚性需求和改善型需求,以取消限购、实施房贷及公积金新政、多次降准降息以及营业税免征期调整、调整购房首付比例等多重手段,对房地产市场起到了有效的刺激作用,到了9月底,全国房地产市场企稳回暖。根据国家统计局公布的“七十个大中城市住宅销售价格指数”中成都新建商品房房价指数统计显示,成都市自2014年5月开始销售价格指数持续下行,到了10月降幅逐渐收窄,下降趋势一直延续到2015年4月,自5月开始销售价格环比止跌上涨,涨势一直延续至本季度,均呈现缓慢上升的趋势。见图3-1-5、图3-1-6。

图3-1-5:2012年-2016年一季度一圈层商品住宅成交均价比较图

图3-1-6:2011年-2016年3月成都住宅分类价格指数比较图

新建商品住宅成交量方面,受春节假期的影响2016年2月份成交量明显下降;随着春节的结束以及政府再次降低购房首付比例、降低银行准备金利率,3月份成都市新建商品住宅成交量明显上涨。总体看本季度成都市新建商品住宅成交量有所下滑。

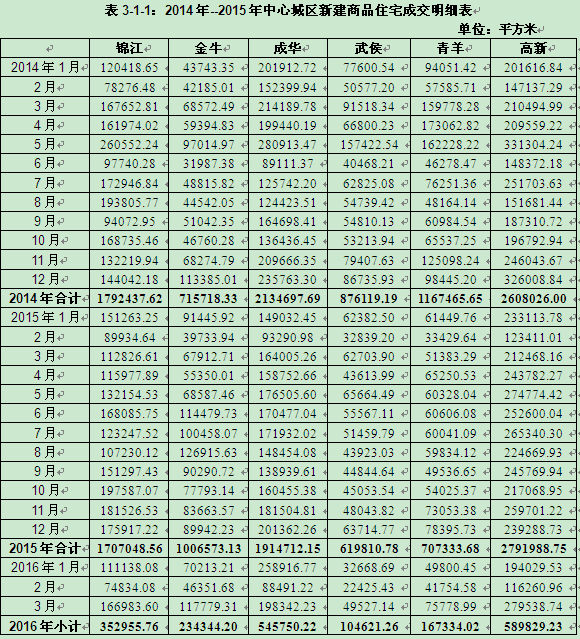

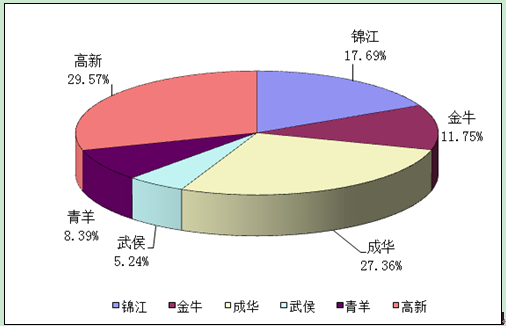

按照行政区域划分,2016年第一季度,高新区和成华区是新建商品住宅成交量最多的区域,两个区域成交量占比合计56.93%,超过全市成交量5成,占有相当大的市场比重。这说明城东(东大街沿线和攀成钢片区)和城南(人民南路沿线和大源、灯塔、清和片区、天府新区成都直管区片区)仍然是商品住宅交易的热点区域,这符合成都城市天府新区的规划远景和轨道交通的发展特点。其次为锦江区、金牛区,成交量较少的区域为青羊区和武侯区。详见表3-1-1、图3-1-7。

图3-1-7:2016年第一季度中心城区新建商品住宅区域成交量图

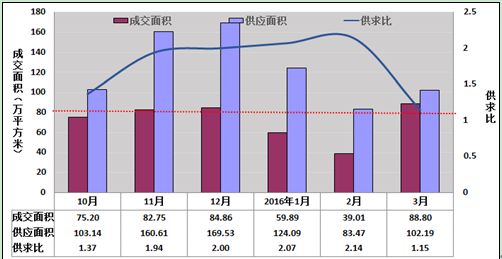

新建商品住宅供应量方面,2016年一季度供应量持续大于新建商品住宅成交量,但供大于求的形势明显缓和,总供应量为309.75万平方米,总成交量为187.7万平方米,平均供求比为1.65。整体来看,2016年一季度,开发商减少了商品住宅供应量,加大了推盘、销售力度,一圈层商品房库存量明显有所减少,库存压力有所缓解。见图3-1-8。

图3-1-8:2015年10月-2016年3月一圈层新建商品住宅成交供应对比图

新建商品住宅价格方面,在全国房地产市场逐步回暖的趋势下,成都新建商品住宅价格有所回暖,企稳回升;成交量虽然受春节的影响有所下降,但未出现大幅减少的情况,成交量仍然保持一定的水平。长远来看,随着中央及地方政府因地制宜地推出楼市新政以稳定住房消费刺激自住型及改善型房屋刚性需求,新建商品住宅价格将持续缓慢上涨。

二手住宅方面,2013年受政策发布的影响,起伏较大,受此影响,成都市二手房成交量一直在较低位保持平稳发展。2014年成都市二手房成交量处于震荡缓慢回升的过程中,到年底有明显的增长达到峰值。2016年一季度虽然受到春节假期的影响,但成都市二手房成交量不降反升,在政府再次下调购房首付比例以及减少房屋交易中的契税等一系列利好措施下,二手房成交量较上季度有小幅的上涨,成交价格较上季度也有明显的回升。

综上所述,2016年第一季度,一、二线城市住宅市场均有所回暖,成交量虽然受春节的影响有所下降,但成交价格均有所上涨,且涨幅较上季度有所回升。成都住宅成交均价环比上涨,楼市回暖迹象明显。一季度,政府再次下调不限购城市的购房首付比例,并减少在房产交易中的契税、营业税,减轻购房者压力,在此一系列的利好政策下,成都房地产市场有所回暖,库存压力进一步减轻。预计二季度成都房地产市场将在稳定中发展,成交量与成交价格或稳中有升。

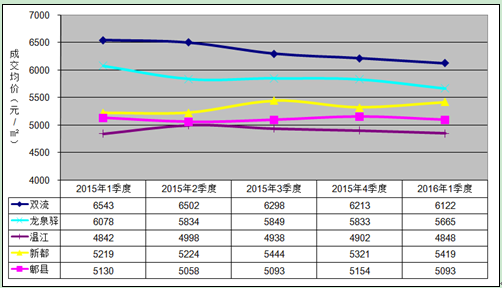

1、二圈层整体成交均价小幅下降

截止2016年3月,二圈层区县新建商品住宅成交均价为5429元/㎡,其中环比小幅下降1.01%,同比去年下降2.39%,整体来看二圈层房地产市场仍然处于较疲软的状态。二圈层地区本季度各城市价格变化趋势基本一致,除新都环比上涨1.84%,其他地区价格均环比下降,其中龙泉驿区降幅最大,环比下降2.88%。二圈层平均价格与去年同期相比,除新都区上涨3.83%外,其余地区均呈现下降的趋势,其中龙泉驿区降幅最大为-6.79%。总体来看,2016年第一季度二圈层各区县成交均价较上季度有所回落。见图3-2-1。

图3-2-1:2015年1季度-2016年1季度二圈层新建商品住宅成交均价图

(数据来源:安居客成都房产网)

二圈层方面,尽管目前其住宅价格相比一圈层仍有较明显的优势,一圈层内新房价格相对较高,并且成都轨道交通持续发展,多条地铁及快速通道的开工建设使得二圈层交通状况持续改善,将对二圈层各区县房地产市场起到一定的推动作用,但由于二圈层库存量较大,去库存成为二圈层的主体,开发商为了去库存、回笼资金,采取以价博量的方式,致使二圈层成交均价有所下滑。预计二圈层2016年二季度房地产市场在主城区的影响下整体呈现平稳回暖的形势。

2、三圈层成交均价微幅下降

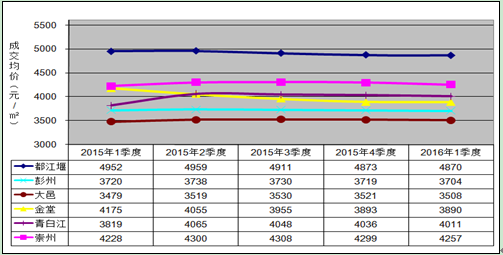

截止2016年3月末,三圈层新建商品住宅成交均价为4040元/㎡,环比微幅下降0.41%,同比去年小幅下降0.55%。三圈层新建楼盘样本数量相对较少,个别楼盘价格调整会对整个样本均价产生较大影响;且三圈层离中心城区较远,受中心城区房地产市场变化影响较小,即三圈层各区县基本是一个独立的房地产市场。从环比来看,三圈层区县新建商品住宅价格均出现不同程度的下降,下降幅度较小。从同比来看,各个城市变化趋势各不相同,都江堰、彭州、金堂等地有不同幅度的下降,青白江、崇州、大邑等地有不同幅度的上涨,其中青白江上涨5.03%,为本季度三圈层涨幅最大的城市,其余城市同比均保持平稳或小幅度增涨。总体来看,2016第一季度,三圈层各区县成交均价整体相对稳定,环比、同比均有微幅下降,但降幅较小。见图3-2-2。

图3-2-2: 2014年四季度-2015年四季度三圈层新建商品住宅均价图

(数据来源:居周刊楼盘统计数据)

三圈层方面,从房价历史数据来看,由于其无论是刚性需求还是投资需求,其基数都远远小于一、二圈层,并且需求中以购买自住需求为主,所以其房价受一圈层房价影响较小,且三圈层离中心城区较远,难以受中心城区房产市场变化影响,即三圈层各区县基本是一个独立的房地产市场。以此分析,外来投资、游资炒作等因素对三圈层房价影响较小,三圈层房价高低更多取决于拿地成本、建设成本、开发商利润率等因素。一方面,本季度整体来看三圈层土地市场受春节的影响成交量有所下降,成交价格变化不大,市场相对比较稳定;另一方面,经过前两年较大量的供应,推出并成交多宗住宅用地,三圈层土地市场供应比较充足,充足的土地供应对房价的稳定会产生积极的影响。

截止2016年3月,成都新建商品房供应量有所下降,但供应量仍然充足,供大于求;新房成交量受春节影响环比有所下降,同比小幅上涨,二手房成交量同比、环比双增长;商品房成交价格企稳回升。总体而言,成都市房地产市场呈现企稳回升的趋势,整体发展相对平稳。

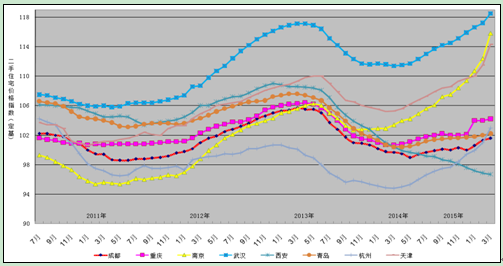

我们根据国家统计局发布的“七十个大中城市住宅销售价格指数”,以2010年1月为基期,测算出各城市、各月的新建商品住宅价格指数(定基)和二手住宅价格指数(定基)。

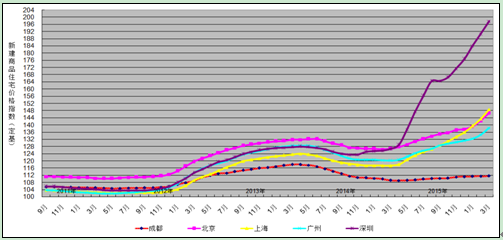

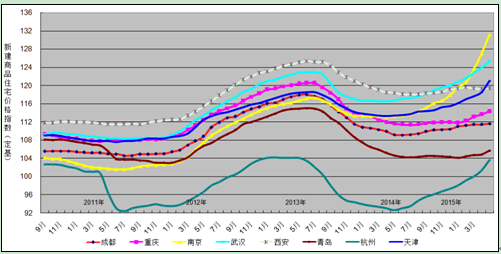

新建商品住宅价格指数方面,2016年3月,70个大中城市中价格环比下降的城市有8个,上涨城市62个,价格环比上涨的城市明显增多。环比价格变动中,最高涨幅为5.4%,最低降幅为0.4%,最高涨幅有所回回升。与去年同期相比,价格下降的城市有29个,上涨的城市有40个,持平的城市有1个。同比价格变动中,最高涨幅为62.5%,最低为下降3.8%。从图3-4-1可以看出,成都市与全国重点城市的房地产市场运行状况基本一致:2011年以来受调控政策影响,新建商品住宅价格指数震荡发展,但总体保持稳定,自 2013年起价格反弹趋势明显,至7月上涨速度有所放缓, 2014年4月,一线、二线城市价格指数结束自2012年第四季度以来持续上涨的趋势,继而持续出现持续下降,但整体来看,一线城市房价上涨幅度明显高于二线城市;进入2015年,各重点城市降幅明显收窄,下降趋势有所回升,到了二季度各城市指数止跌回升明显,尤其是2015年二季度过后,部分城市涨幅较大,2016年一季度延续了前两季度的良好势头,持续上涨,并且从图上看涨幅有所增大。在图示12个重点城市中,2016年第一季度成都的价格指数上涨幅度排名第11位。见图3-4-1、图3-4-2。

图3-4-1:成都与一线城市新建商品住宅价格指数(定基)对比图

图3-4-2:成都与二线典型城市新建商品住宅价格指数(定基)对比图

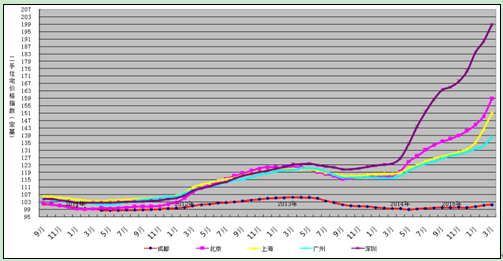

二手住宅价格指数方面,2016年3月,70个大中城市中价格环比下降的城市有13个,上涨的城市有54个,持平的城市3个,上涨城市个数明显增加;环比价格变动最高涨幅为9.3%,最低降幅为0.7%,涨幅明显上涨。从图3-4-3可以看出,成都市与全国重点城市的房地产市场运行状况基本一致:自2012年5月止住下滑趋势后一直稳步上涨,2013年3月开始上涨幅度逐渐加大,至同年10月涨幅已有所收窄,从2014年4月开始出现持续下降,进入2015年5月后,二手房市场整体有所回暖, 12月出现小幅下滑,进入2016年一季度后又有所回升。相较于其他重点城市,成都二手住宅价格变化幅度较小,变化相对平稳。见图3-4-3、图3-4-4。

图3-4-3:成都与一线城市二手住宅价格指数(定基)对比图

2016年第一季度,成都市房地产市场平稳发展;全市土地供应充足,成交量有所下降,商住用地成交价格平稳增长,溢价率微幅下降。

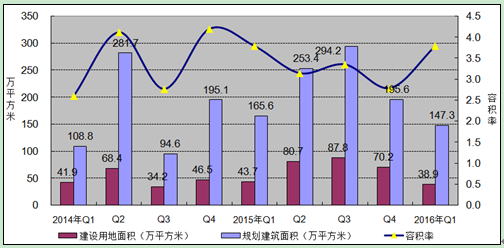

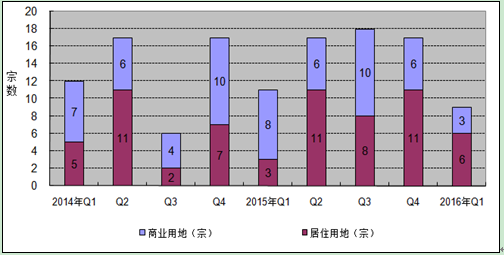

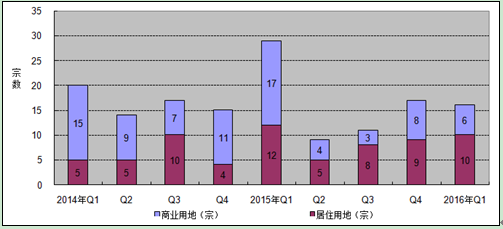

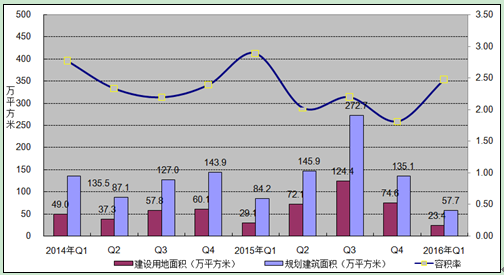

2016年第一季度,成都市一圈层共成交商住用地9宗,较上季度减少8宗,其中商业用地3宗,居住用地6宗;成交建设用地总面积约为38.9万平方米,环比减少44.64%,同比减少11.07%;规划建筑总面积约为147.3万平方米,环比减少24.7%,同比减少11.05%。平均容积率为3.79,略高于2010年以来平均容积率3.65。详见图4-1-1,图4-1-2。

图4-1-1:成都市一圈层2014年1季度-2016年1季度土地成交情况图

图4-1-2:成都市一圈层2014年1季度-2016年1季度土地成交宗数比较图

2. 2016年第一季度二圈层土地成交量环比减少

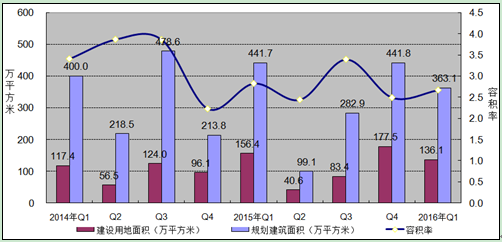

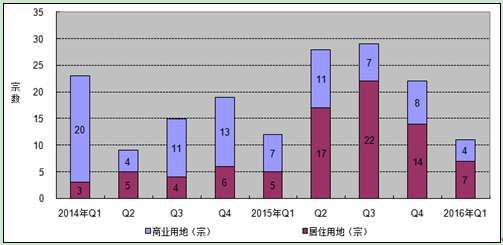

2016年第一季度,成都市二圈层共成交商住用地16宗,较上季度减少1宗,其中商业用地6宗,居住用地10宗;成交建设用地总面积约为136.1万平方米,环比减少23.32%,同比减少12.97%;规划建筑总面积约为363.1万平方米,环比减少17.82%,同比减少17.8%。容积率水平约为2.67,低于2010年以来平均水平3.35。详见图4-1-3,图4-1-4。

图4-1-3:成都市二圈层2014年1季度-2016年1季度土地成交情况图

图4-1-4:成都市二圈层2014年1季度-2016年1季度土地成交宗数比较图

3. 2016年第一季度三圈层土地成交量环比减少

2016年第一季度,成都市三圈层共成交经营性用地11宗,较上季度减少11宗,其中商业用地4宗,居住用地7宗;建设用地总面积约为23.4万平方米,环比减少68.69%,同比减少19.81%,土地成交量环比有所减少;规划建筑总面积约为57.7万平方米,环比减少57.31%,同比减少31.5%。容积率水平约为2.41,基本与2011年以来平均容积率2.47持平。详见图4-1-5,图4-1-6。

图4-1-5:成都市三圈层2014年1季度-2016年1季度土地成交情况图

图4-1-6:成都市三圈层2014年1季度-2016年1季度土地成交宗数比较图

整体而言,2016年第一季度,成都市一、二、三圈层经营性用地成交量均有所下降。受传统“春节”假期以及年初供地计划的安排,政府部门减少了对土地的供应量,受此影响,成都市一、二、三圈层土地成交量也有所下降。

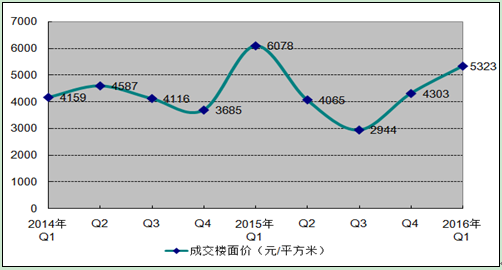

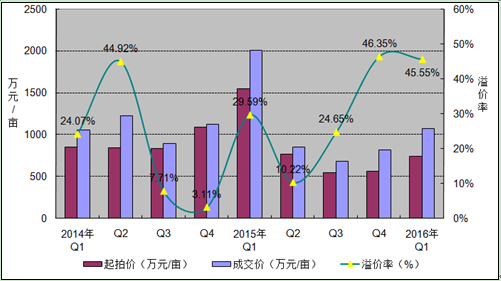

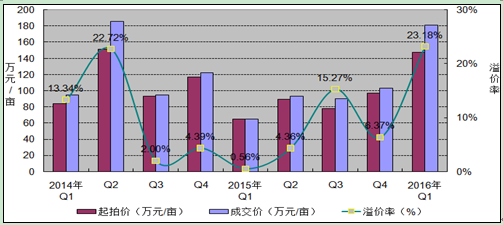

2016年第一季度,成都市一圈层土地成交平均价格(楼面地价)为5323元/平方米,环比上涨23.7%,同比下降12.42%;平均起拍价格为736.91万/亩;平均成交价格回升至1072.6万元/亩,同比下降46.48%,环比上涨31.46%;平均溢价率水平为45.55%,较上季度微幅下降0.8%。

总体来看,2016年一季度成都市新建商品住宅成交量有所下降,但在国家再次下调购房首付比例以及优惠在房屋买卖过程中的契税、营业税等利好措施的推动下,房产市场依旧有所回暖,新建商品住宅成交价格、二手房成交价格较上季度均有所上涨。在房地产市场的影响下,土地市场同样做出迅速的反应,一圈层土地成交量虽然有所下降,但成交楼面地价环比明显有所上涨,溢价率水平虽然微幅下降,但仍然保持45.55%的较高水平,尤其是青羊区苏坡街道办事处百仁社区4、5组这一优质地块,经数十次的叫价竞拍,溢价率高达126.42%。预计未来一圈层土地市场或在春节结束后平稳回归。详见图4-2-1,图4-2-2。

图4-2-1:成都市一圈层2014年一季度-2016年一季度土地成交价格走势图

图4-2-2:成都市一圈层2014年一季度-2016年一季度土地价格比较图

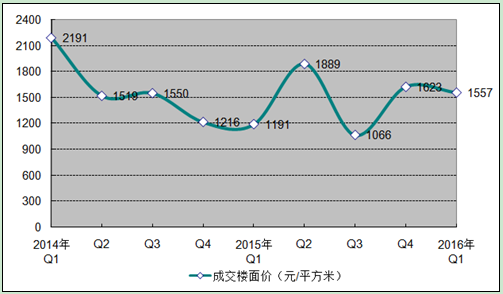

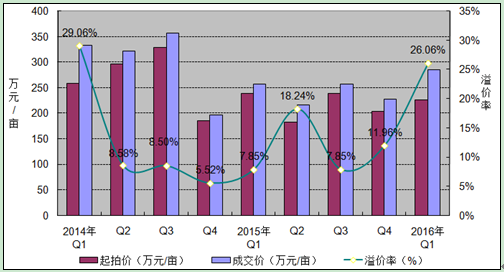

2016年第一季度,成都市二圈层土地成交平均价格(楼面地价)为1557元/平方米,同比上涨30.73%,环比小幅下降4.07%;平均起拍价格为225.68万/亩,环比上季度有所上涨;平均成交价格为284.5万/亩,同比、环比均有一定幅度的上涨;平均溢价率水平约为26.06%,溢价率有所回升。整体来看,二圈层土地成交价格(楼面地价)出现小幅下降,但溢价率有所回升。受春节假期的影响,政府减少了对土地的供应量,因此成交量也有所下滑,部分区位较好的地块引来开发商竞相竞争,因此溢价率较上季度有所回升。详见下图4-2-3,图4-2-4。

.图4-2-3:成都市二圈层2014年-2016年一季度土地成交价格走势图

图4-2-4:成都市二圈层2014年-2016年一季度土地成交价格比较图

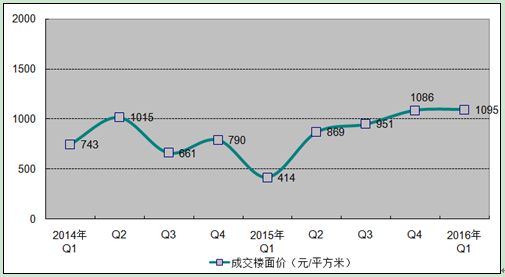

2016年第一季度,成都市三圈层土地成交平均价格(楼面地价)为1095元/平方米,环比微幅上涨0.83%,同比大幅上涨164.49%;平均起拍价格为147.09万/亩,同比、环比均有所增长;平均成交价格为181.18万元/亩,环比增长75.6%,同比大幅增长179.04%;平均溢价率水平为23.18%,溢价率较上季度明显有所回升。

总体来看,2015年第四季度,由于三季度三圈层土地供应集中爆发,本季度土地市场后续动力略显不足,成交量有所下滑,由于本季度供应区域主要位于城市成熟区域,且居住用地供应规模大于商业用地,从而造成成交均价(楼面地价)有所上涨。整体来看,当三圈层优质地块供应较多的时候,平均成交楼面地价水平上涨较大,一般位于城镇中心的商业用地和宜居傍水的居住用地竞拍比较激烈,成交价格也相应较高,供应结构对成交均价影响很大。由此可见,区位因素的优劣是决定土地是否顺利成交和成交价格高低的关键因素。详见下图4-2-5,图4-2-6。

图4-2-5:成都市三圈层2014年-2016年一季度土地成交价格走势图

图4-2-6:成都市三圈层2014年-2016年一季度土地成交价格比较图

2016年第一季度,全市共流标经营性用地14宗,较上季度减少19宗,流标宗地集中在中心城区以及新都区。

从流标宗地数占比来看,本季度流标宗地数量明显减少,流标宗地占比为24.14%,较上季度有所下降。本季度流标宗地中,居住用地流拍5宗,商业用地流标9宗。

表4-3-1:成都市2016年第一季度商住用地供应情况一览表

圈层

区县

流拍宗地数

成交宗地数

总供应量

居住用地

商业用地

一圈层

中心城区

1

5

9

15

二圈层

温江

0

0

0

0

龙泉

0

0

0

0

新都

1

3

4

8

郫县

1

0

1

2

双流

0

0

1

1

天府新区

0

0

10

10

三圈层

都江堰

2

0

6

8

新津

0

0

1

1

邛崃

0

0

0

0

彭州

0

0

0

0

青白江

0

1

0

1

蒲江

0

0

0

0

崇州

0

0

4

4

金堂

0

0

7

7

大邑

0

0

1

1

总计

/

5

9